美国通胀为什么黄金下跌_美国通胀时期的金价

1.美国通货膨胀对黄金的影响

2.美元和黄金的关系

3.通货膨胀和通货紧缩对黄金价格的影响

在极端情况下,货币会等同于只带黄金在任何时候都不会失去其作为贵金属的价值,

因此可以说黄金可以作为价值永恒的代表,这一最明显的期限急事黄金

在通货膨胀时代的投资价值纸币的会议膨胀而贬值而黄金却不会用黄金和他的衍生品对通胀

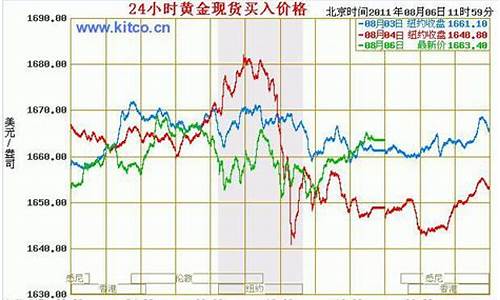

的根源在于这样的一个事实黄金走势一般与美元的价值变动相反

美国通货膨胀对黄金的影响

1、金本位制(Gold Standard)

1919年,第一次世界大战爆发,英国停止实行金本位制。

1925年,第一次世界大战后,英国希望借助金本位制走上复苏之路,恢复金本位制度。

1931年,美国1929年的经济危机引发全球经济萧条,英国结束了金本位制。

1933年,罗斯福宣布禁止黄金自由买卖和出口,要求人民将持有黄金全数上交银行。美国放弃金本位制。

2、“布林顿森林体系”

在二战已近尾声的1944年,44国代表聚集在美国新罕布什尔州布雷顿森林,参会的部分国家在次年签署《布雷顿森林协定》。

国际经济体系的核心从黄金变为美元,当时的美元有世界黄金准备的75%支持。美国持有黄金二百亿美元以上,债务却不到一百亿美元,可谓盛极一时。

35美元一盎司的黄金官方价格一直持续到1967 年。其时美国因深陷越南战争泥潭,庞大的财政赤字多次冲击美元信誉,于是各国纷纷抛售手中美元,疯抢黄金。随着越战的深入,美国财政状况的恶化终于全面引爆美元危机。

3、1968年3月,全球黄金抢购潮导致伦敦黄金市场成交创天量,美国再也无法维持黄金官方价格,最终不得不宣布放弃每盎司35美元的市场供应。从此,金价正式进入自由浮动。

而7年后,由于美元危机加深,西方国家宣布放弃固定汇率制,转而实施浮动汇率制,至此布雷顿森林货币体系彻底崩溃,黄金踏上了非货币化改革的历程。

但好景不长。美国经济超强的地位到了1960年已受侵蚀,当年的外国人持有的美元流动资产已从1950年的八十亿美元增加到二百亿美元,这也就是说,如果全数兑换成黄金,美国的黄金存底便会见底。

4、1967年,法国退出黄金总汇。

戴高乐站在投机客的一边不无私心。法国是美国以外全世界拥有最多黄金的国家,如果按它宣称的将每盎司黄金提到70美元的水准,法国将大赚一笔。

结果是,美国无限制地用美元弥补国际收支赤字,美元泛滥成灾,将国内的通货膨胀输出并加剧了世界性的通货膨胀。而美国黄金大量流失时,美元作为国际储备物质基础大大削弱,最后它和黄金的固定联系被切断,纸币流通规律遂发生作用。美元相对黄金必然贬值,1盎司黄金35美元的官价已不堪一击。

5、1967年11月18日,英镑在战后第二次贬值。

1968年3月17日,“黄金总汇”解体。

1969年8月8日,法郎贬值11.11%。?

11年8月15日,尼克松发表电视讲话,关闭黄金窗口,停止各国或中央银行持有美元前来兑换黄金。美元挣脱黄金的牢狱,自由浮动于外汇市场。在当时这一招的功效还压迫了西德和日本两国实现货币升值,以改善美国国际收支状况

6、接下来就是黄金价格像一匹野马那般狂飙突进了。

12年这一年,伦敦市场的金价从1盎司46美元涨到64美元。

13年,金价冲破100美元。

14年到17年,金价在130美元到180美元之间波动。

18年,原油飙涨达一桶30美元,金价涨到244美元。

19年,金价涨到500美元。这一年3月12日发行的美国《商业周刊》封面上的自由女神像泪流满面,标题是《美国的衰落》。10月,美国通胀率冲破12%,黄金成为对抗通胀的有力武器。

7、1980年是世界黄金市场起伏最大的一年。里根上台后推行高利率政策,使美元汇率坚挺,给黄金投资者很大打击。

当代首次黄金大牛市宣告结束,时间长达12年。?金价从1968年的35美元涨到1980年的850美元的12年间,每年有30%的获利率。

1980年黄金投资额达1兆六千亿美元,已超出只有1兆四千亿美元的美国股票市值。而在1959年,黄金的投资额仅是美国股票市值的五分之一。

现当代首次黄金大牛市宣告结束,时间长达十二年。

可惜在这么壮观的黄金多头市场,真正的赢家是那些供应黄金的卖方,比如金矿主之类。就像各种市场的大牛市,看多投机客未必赚了很多钱,金价从35美元涨到850美元,要有多大的想象力啊!恰恰相反,那些在850美元还在追涨的人要比在40美元买进持有的人要多得多。

伯恩斯坦就举过这样的一个例子,美国阿拉斯加州退休基金在1980年进场,以691美元的价格买进一吨黄金,在同年年底以575美元的价格又买进一吨,1983年3月,它以414美元抛出这些黄金。

现当代首次黄金大牛市宣告结束,时间长达十二年。

扩展资料:

要确定黄金市场的大趋势是向上还是向下,常常需要进行基本面分析,影响黄金价格走势的因素有许多,投资者需逐个分析,判断出主要因素。以下将列举对国际黄金价格走势影响较大的因素。

1、金价美元

由于国际黄金价格以美元计价,黄金价格走势与美元汇率走势的关系变得非常密切,历史资料显示,两者常常呈逆向互动关系。美元涨,黄金跌;美元跌,黄金则涨。

2、金价原油

国际原油价格与黄金市场也存在着紧密的联系。众所周知,抗通胀是黄金的一个主要功能,而国际原油价格又与通货膨胀水平有着密切的关系。因此,国际黄金价格与国际原油价格具有正向运动的互动关系。

3、商品市场

随着金砖四国经济的崛起,对有色金属等大宗商品的需求日益增强,再加上国际对冲基金的炒作,导致有色金属、贵金属等国际大宗商品的价格从2001年开始强势上扬,高企的价格引起了全球经济界的担忧。

4、股票市场

从历史数据可以看出,在通常情况下,黄金价格的走向与经济状况、股票走势相反。如果股市当前是牛市,股票、基金价格上升,将带走大量黄金投资,这是黄金价格很有可能下跌;如果当前股市是熊市,股票、基金等价格疲软走弱,投资者也自然会离场选择其他投资渠道,他们可能会选择黄金投资,这时就有可能会推动黄金价格上涨。这种变化体现了投资者对经济前景的预期,如果投资者预期经济发展前景良好,预料股市将繁荣发展,自然会将更多的资金投向股票市场,黄金市场的资金不可避免会受到影响。

5、金价与黄金现货市场季节性供求

供求关系是市场的基础,黄金价格与国际黄金现货市场的供求关系密切相关,黄金现货市场往往有较强的季节性供求规律,上半年通常是黄金现货消费淡季,从近几年的数据来看,黄金价格底部一般出现在二季度,而受欧美发达国家消费刺激,三季度黄金现货需求会逐渐到达高峰,使得黄金价格持续走高。

6、政局震荡

国际政局和各国之间的战乱也常常影响黄金价格。当出现政局动荡或战乱时,经济发展会受到相当负面的打击,这种情况将造成通货膨胀,人们会把目光投向黄金投资,这时黄金价格可能会大幅上涨。

7、中央银行

世界各国央行是黄金的最大持有者,如央行开始抛售黄金,那黄金短期内价格将会下跌。

8、金融危机

当金融危机来临,人们会觉得将钱存在银行并不安全,于是大量资金将涌向其他投资渠道,例如买黄金。当美国等发达国家的金融体系出现不稳定的现象时,黄金价格很大机会会出现上涨。2007年美国次贷危机所引发的全球性金融危机就造成黄金价格的大幅上涨。

9、通货膨胀

如果一个国家的物价相对稳定,代表其货币的购买能力也稳定。如果一个国家发生通货膨胀,则该国货币的购买力将会下跌。这时市场资金将会转向黄金市场。从而推动黄金价格上涨。

参考资料:

百度百科——黄金价格

美元和黄金的关系

通胀之后可能就会实施加息政策。美元跌黄金就涨。

一、美国通胀之后,可能会加息,加息对美元有利,但是美元和黄金有时候处于对立面,也就是说美元涨黄金跌,反之亦然。

二、欧洲通胀之后,可能会加息,加息对欧元有利,通常欧元是和黄金成正比关系,这并不是因为欧元直接作用在黄金,是因为欧元是美元最大的对手,欧元和美元是对立的,欧元涨美元跌,而美元跌黄金就涨,反之亦然。也就是说欧元涨黄金涨,欧元跌黄金跌。

三、观察通胀通过两个方面来看:生产者物价指数(PPI)和消费者物价指数(CPI),当PPI上涨,央行可能会取加息来对抗,这对于该国的货币是利好的。而CPI上涨,也有通胀压力,同样会取加息,同样利好,但是CPI过高的话,表明通胀已经成为经济不稳定的因素的时候,央行会有紧缩货币政策和财政政策的风险,从而造成经济前景不明朗,因此该指数过高的升幅并不被市场欢迎。

四、黄金可以消化流动的资金,使纸币变少.这个理解是对的。因为应付通货膨胀,有人会因为货币要贬值而购买成黄金来保值。货币的流通就会减少。黄金的价值就在于它是硬通货。太平盛世古玩玉器价值高,灾荒乱世年间黄金就值钱。

五、央行的黄金抛售中央银行是世界上黄金的最大持有者,1969年官方黄金储备为36458吨,占当时全部地表黄金存量的42.6%,而到了1998年官方黄金储备大约为34000吨,占已开的全部黄金存量的24.1%。按目前生产能力计算,这相当于13年的世界黄金矿产量。由于黄金的主要用途由重要储备资产逐渐转变为生产珠宝的金属原料,或者为改善本国国际收支,或为抑制国际金价,因此,30年间中央银行的黄金储备无论在绝对数量上和相对数量上都有很大的下降,数量的下降主要靠在黄金市场上抛售库存储备黄金。例如英国央行的大规模抛售、瑞士央行和国际货币基金组织准备减少黄金储备就成为近期国际黄金市场金价下滑的主要原因。

通货膨胀和通货紧缩对黄金价格的影响

美元和黄金之间存在负相关关系。这种关系主要表现在两个方面,一方面,因为黄金是以美元计价的。因此,如果美元下跌,黄金本身的价值保持不变。因此,金价将呈现上涨态势。另一方面,在投资市场上,如果美元坚挺,很多投资者会抛售黄金,追逐美元,导致金价下跌。相反,如果美元疲软,投资者将抛售美元,转而投资黄金,金价将走强。 事实上,我们的简单理解是,当美国出现通胀时,对美元来说是个坏消息,美元会为了保值或增值而贬值。人们会转向保值程度更高的黄金。在这种情况下,它推高了金价。 投资黄金和美元的朋友们可能会从这两者之间的关系说起。选择合适的进场和退场时机,实现资产增值和保值。

:1.加息将加剧美元升值,增加全球资本流入美元市场,抑制其他国家货币下跌趋势,对人民币汇率产生负面影响,使人民币贬值。

2.美元加息是收紧货币政策的信号。大宗商品以美元计价,原油、黄金、白银和大宗商品将下跌,中国相应的生产成本可能略有下降。

3.美元加息相当于人民币贬值,提振了中国的出口产业。 四、美元加息对中国股市产生负面影响,美联储加息导致中国资本外流,对中国股市产生负面影响。但由于历史样本数量较少,可能是历史巧合,不构成因果关系。 美联储加息,导致国际资本大量流出中国。

4.国际资本低潮,加上资金成本飙升,将导致中国数十万、万亿地方债爆发式增长。如果你只能印很多钞票,困难就会克服。美联储加息将使世界上的一切都不再便宜。钱、食物和原材料将变得非常昂贵。中国进口通胀在所难免。输入性通胀和大量印钞最终会导致通胀失控,物价飙升,人民币开始贬值。 美联储政策越紧,中国货币贬值幅度越大,资本外流就越严重。因此,美联储的紧缩政策将在全球范围内放大。

通货膨胀会导致黄金价格下降随后又上涨,通货紧缩也会导致黄金价格下降。

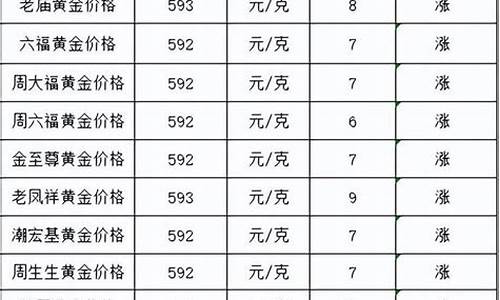

1、通货膨胀影响一国货币的购买力。当一个国家的物价稳定,通货膨胀率较低时,其货币的购买力便会很稳定,用于保值的黄金便不会吸引消费者,黄金的价格自然会下跌。当一个国家的价格波动很大,通货膨胀率很高,商品价格不稳定时,必然会引起人们的恐慌,人们手中的货币购买力下降,现金没有保证,人们会购买黄金来保值,黄金的价格还会继续上涨。

2、通货紧缩也能给黄金带来较大的影响,从一些角度来看,黄金在通货紧缩中也是好选择。在通货紧缩中,人们会对货币失去信心,通缩出现本身就是经济失控的明证,信心自然会丢失,那么就需要能保值的物品来保障自己的资产不受损失,黄金正是不错的选择。

扩展资料:

1、黄金具有防止通货膨胀的作用,可以有效避免通货膨胀。通货膨胀是财富的天敌,它对现金或存款形式的财富威胁最大,而应对通货膨胀的最好办法就是赶在通胀上升前及时投资。一般来说,抵御通货膨胀的最佳对策是变现金为实物投资,从侧面来看,黄金无疑是普通投资者保值增值的最有效工具之一。

2、通货膨胀和通货紧缩无论是在国际经济市场还是金融市场上,都带来了较大的影响,且与生活息息相关,为了减少通货膨胀带来的影响,投资者可以通货选择加大黄金投资来抵御风险,让资金保值增值。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。